COVID-19 : Aide au paiement 15 % – Sortie de crise

Fiche Pratique – DSN : COVID-19 – Aide au paiement 15 % – Sortie de crise

► Contexte

Pour succéder à l’état d’urgence sanitaire, un régime transitoire dit « de sortie de crise sanitaire » est institué à partir du mois de mai 2021 (article 25 de la loi n° 2021-973 du 19 juillet 2021).

Les mesures d’accompagnement des associations évoluent.

Il y a un maintien partiel des mesures :

- Fin de l’exonération de cotisations patronales (CTP 667) après la réouverture au public ;

- Fin de l’aide au paiement 20% (CTP 051) après la réouverture au public ;

- Nouvelle mesure d’aide au paiement 15% (CTP 256) sous conditions.

Cette nouvelle mesure d’aide au paiement d’un montant de 15% de la masse salariale se substitue à l’exonération et à l’aide au paiement 20% (LFSS 2021) uniquement pour certaines associations au titre des mois de mai à juillet 2021 dans la mesure où les dispositifs LFSS 2021 ne s’appliquent plus sur ces périodes.

Public éligible :

Les associations des secteurs S1 et S1 bis de moins de 250 salariés qui étaient éligibles aux mesures d’exonérations de cotisations patronales ou d’aide au paiement 20% (LFSS 2021) sur la période d’emploi de février, mars ou avril 2021.

Exceptions, si l’association :

- est considérée comme fermée administrativement au début du mois ;

- reste soumise à des mesures de jauges inférieures à 50% de l’effectif habituel ;

- est établie en Guyane et subit une interdiction d’accueil du public.

Dans ce cas, l’association peut donc continuer à bénéficier des mesures exonération de cotisations patronales et d’aide au paiement 20% pour les rémunérations versées au titre du mois précédent la levée d’interdiction d’accueil du public. Elle peut pas bénéficier de l’aide au paiement 15% sur cette même période d’emploi.

Par exemple, une association est autorisée à accueillir du public à compter du 9 juillet 2021. Elle peut donc bénéficier des mesures d’exonération et d’aide au paiement au taux de 20% pour les rémunérations versées au titre de la période d’emploi de juin 2021. Ces mesures ne sont pas cumulables avec l’aide au paiement 15% pour le mois de juin 2021.

Pour une même période d’emploi, l’aide au paiement 15% n’est pas cumulable avec l’exonération de cotisations patronales et d’aide au paiement 20 %.

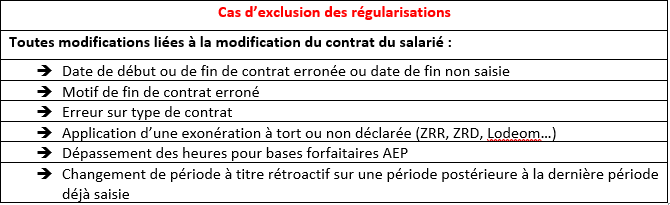

Soyez vigilants sur les modifications apportées aux critères d’éligibilité.

-> Retrouvez les informations délivrées sur le mini site spécialement dédié à ces mesures mis à votre disposition par l’Urssaf pour plus d’informations sur les entreprises éligibles au dispositif.

Nous précisons que l’assistance d’Impact emploi n’est pas compétente pour répondre à vos interrogations concernant l’éligibilité de vos associations aux mesures d’exonération.

Si vous avez des doutes pour une structure, nous vous invitons, dans un premier temps, à formuler une demande de rescrit social auprès de votre Urssaf (accessible ICI) et d’à attendre pour effectuer votre déclaration.

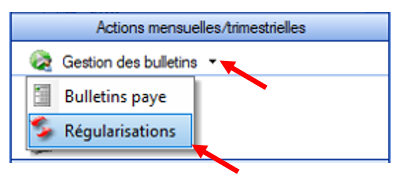

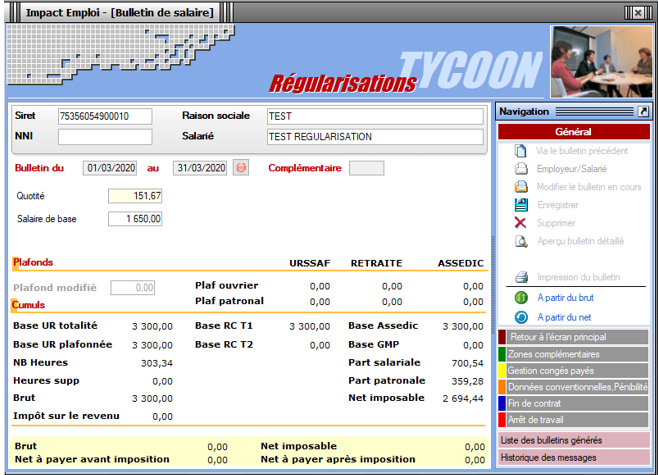

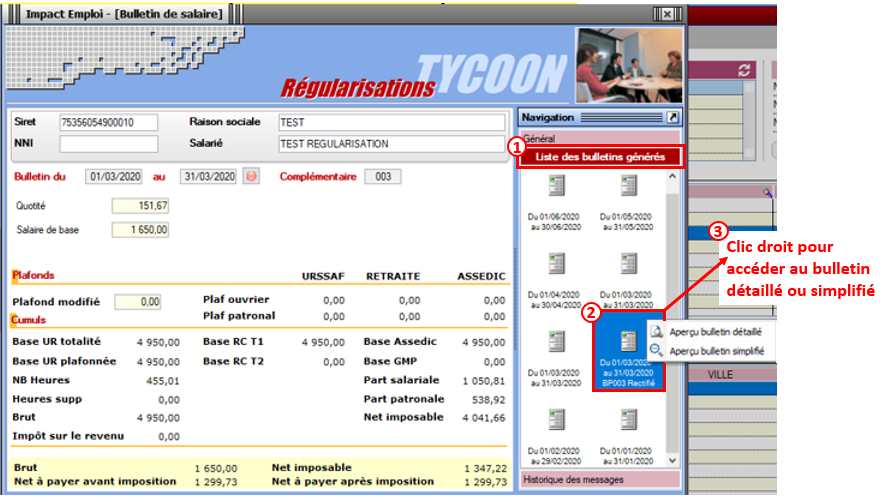

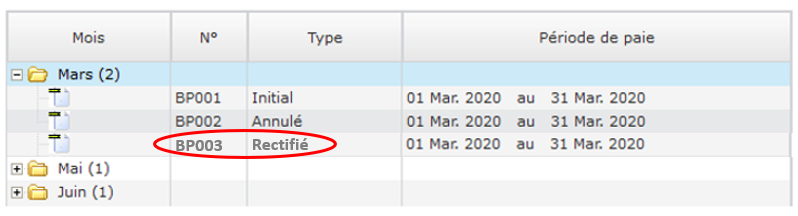

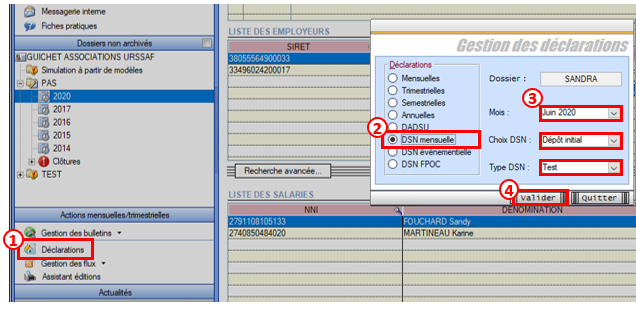

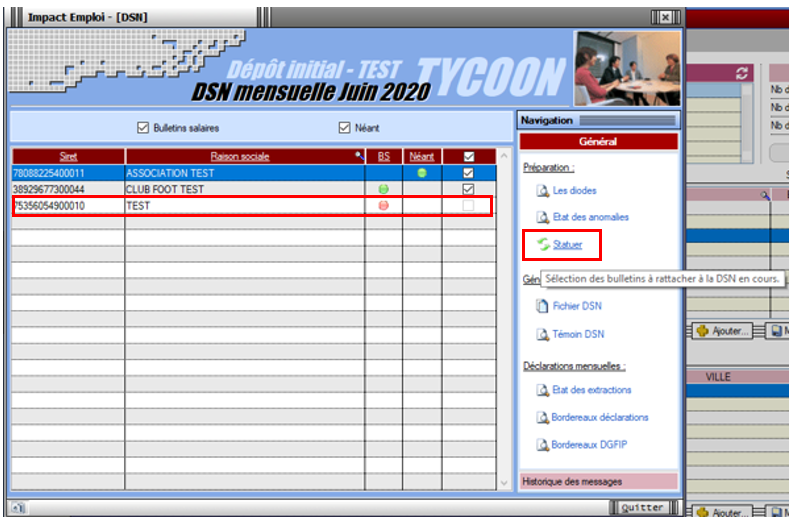

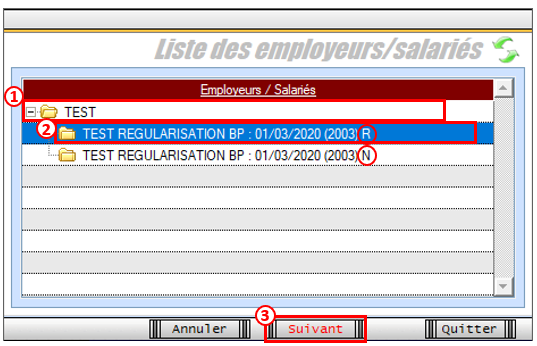

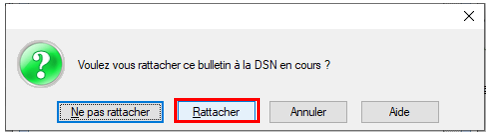

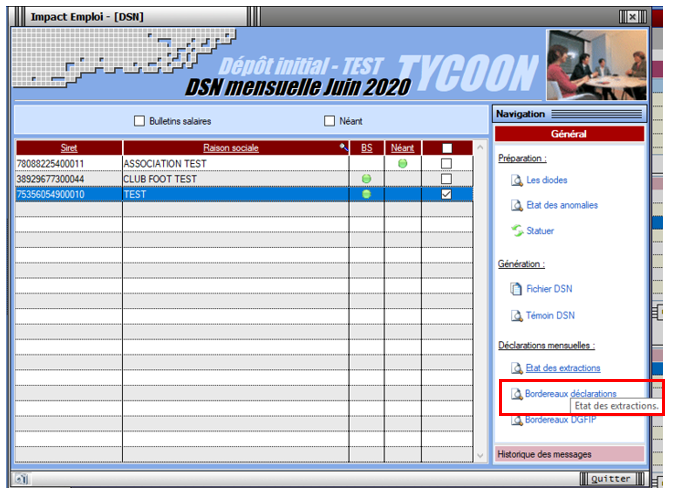

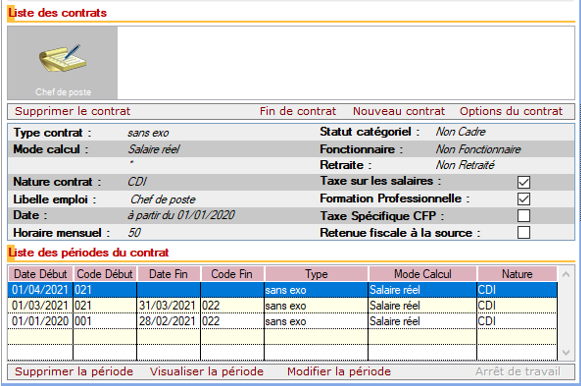

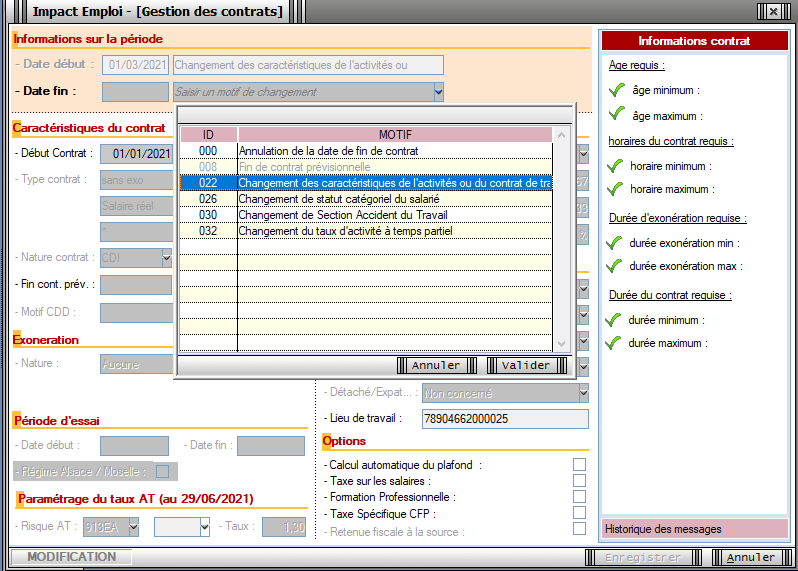

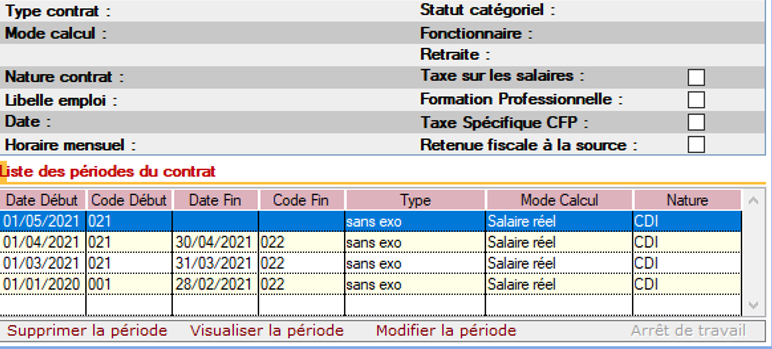

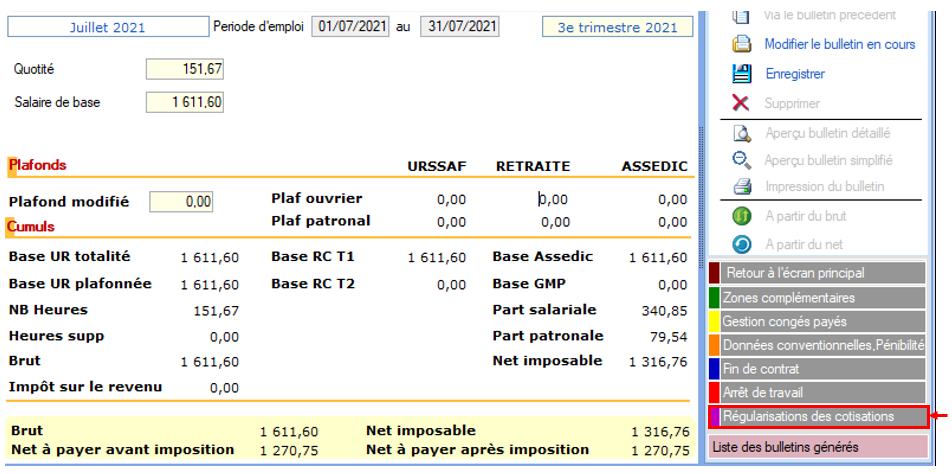

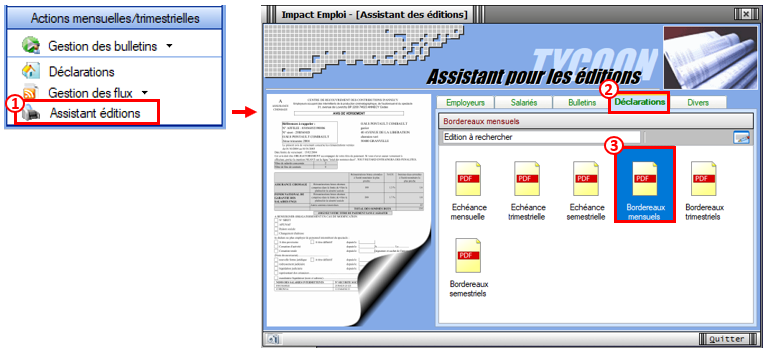

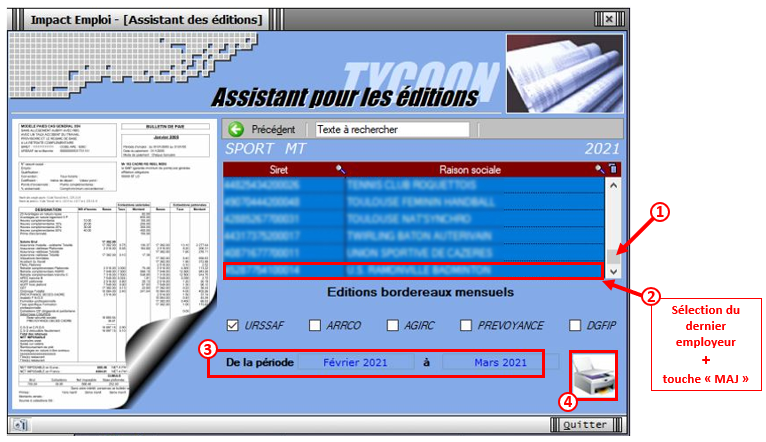

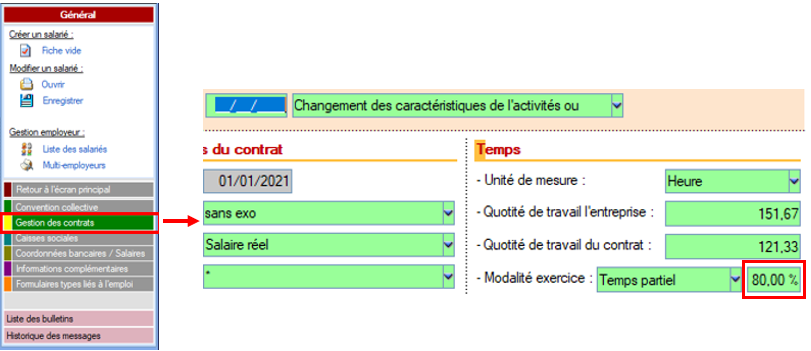

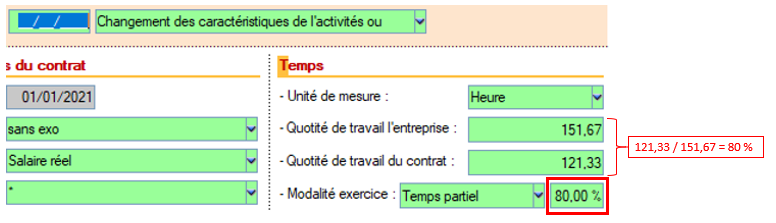

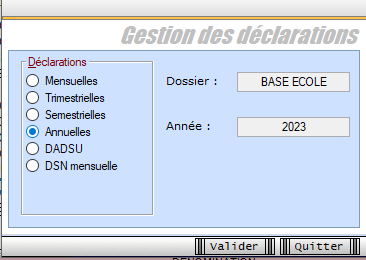

► Application dans le logiciel

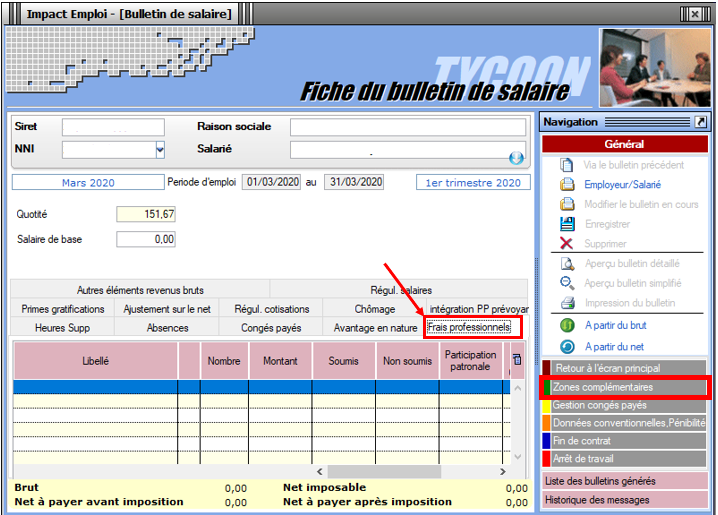

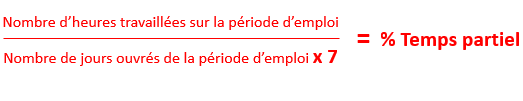

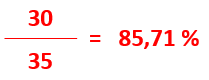

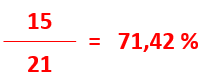

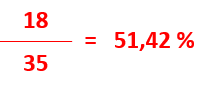

Impact emploi calcule automatiquement les 15% des revenus d’activité.

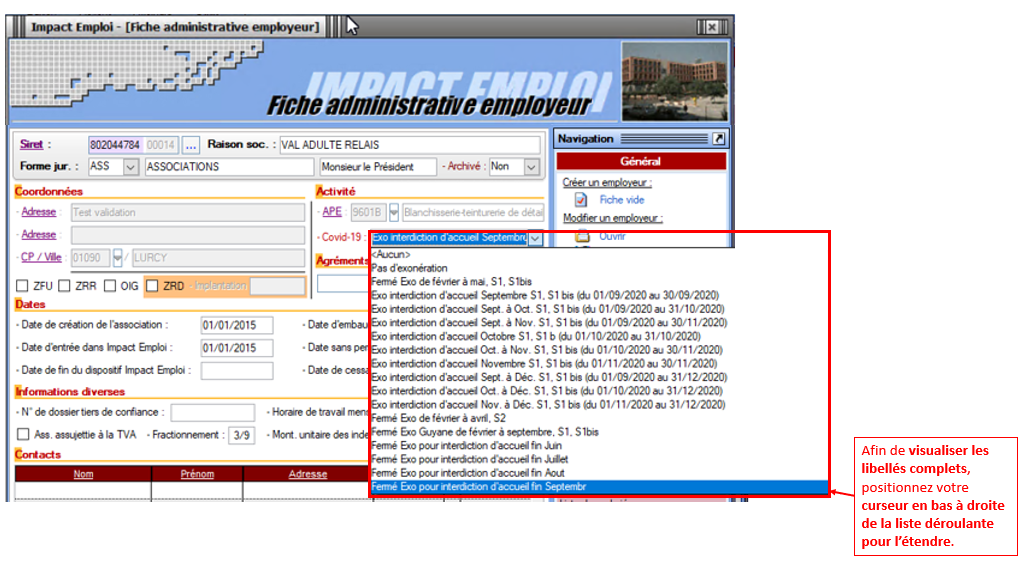

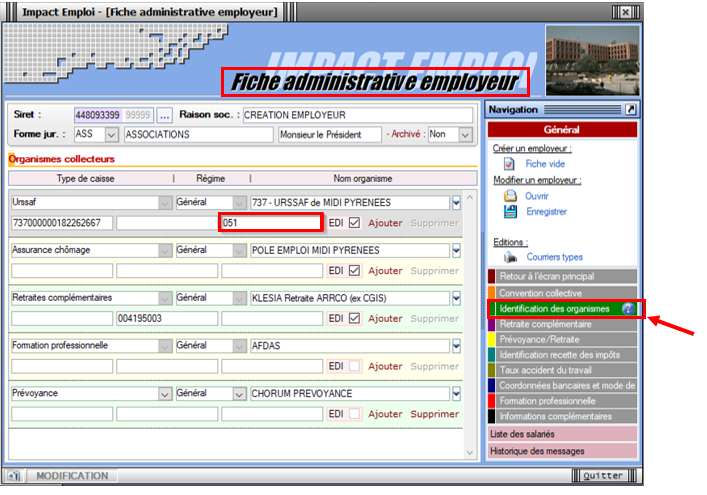

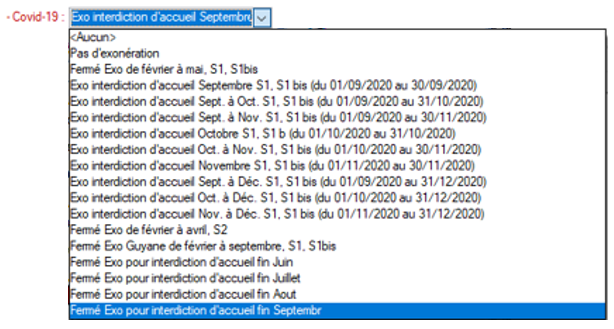

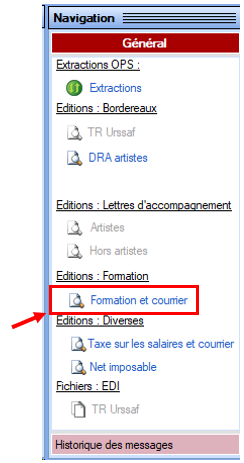

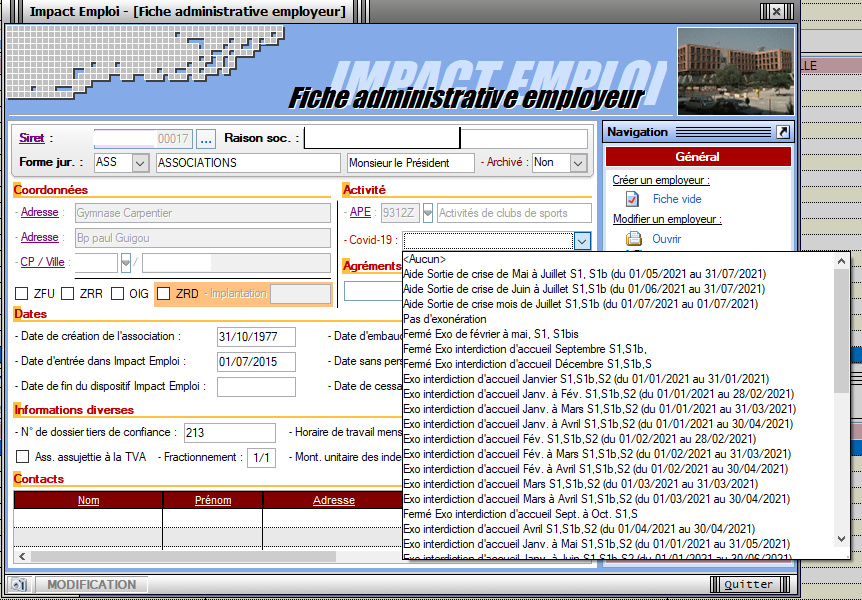

- Une zone nommée « Covid-19« est une liste déroulante. Elle est accessible depuis la « Fiche administrative employeur ».

- Elle est activée lors de la création de l’employeur ou elle est ajoutée avec la fonction « Modifier un employeur » :

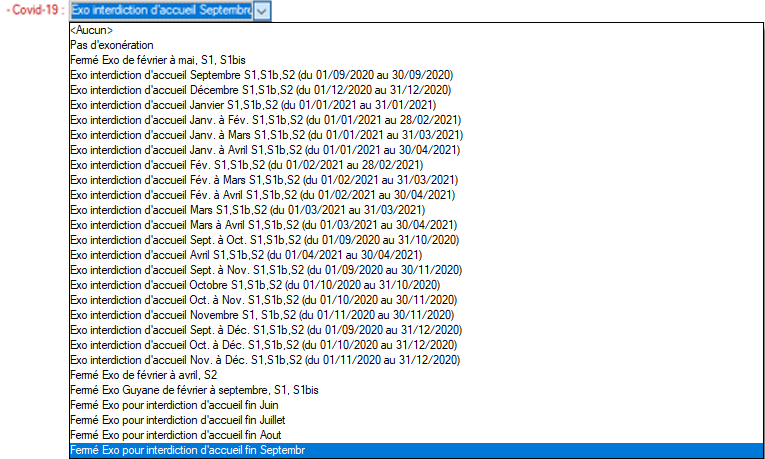

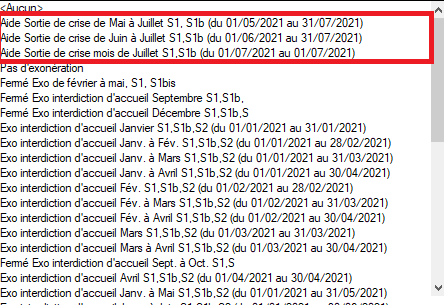

- Zoom sur la liste déroulante :

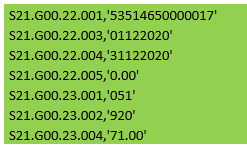

Les libellés pour déclarer les périodes d’emploi de mai à juillet 2021 :

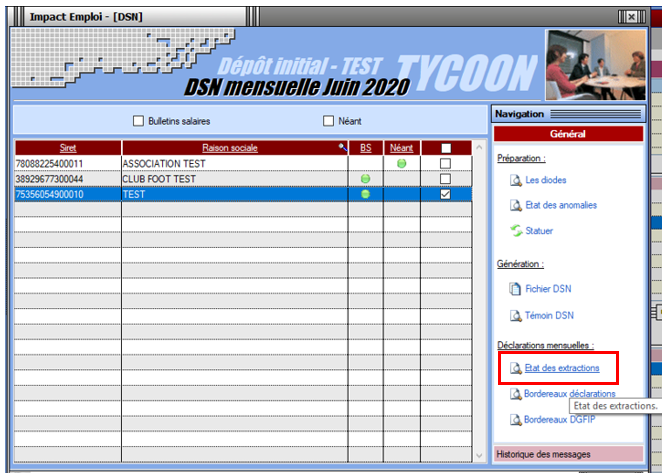

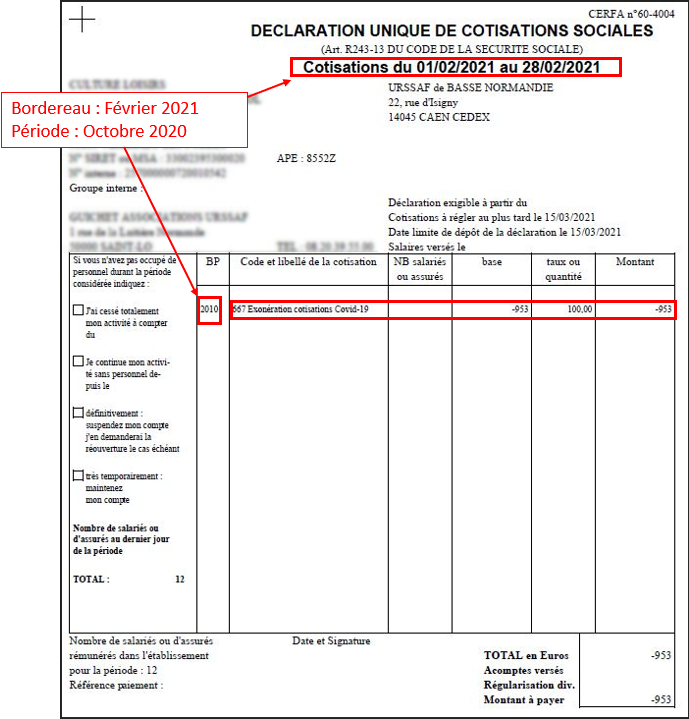

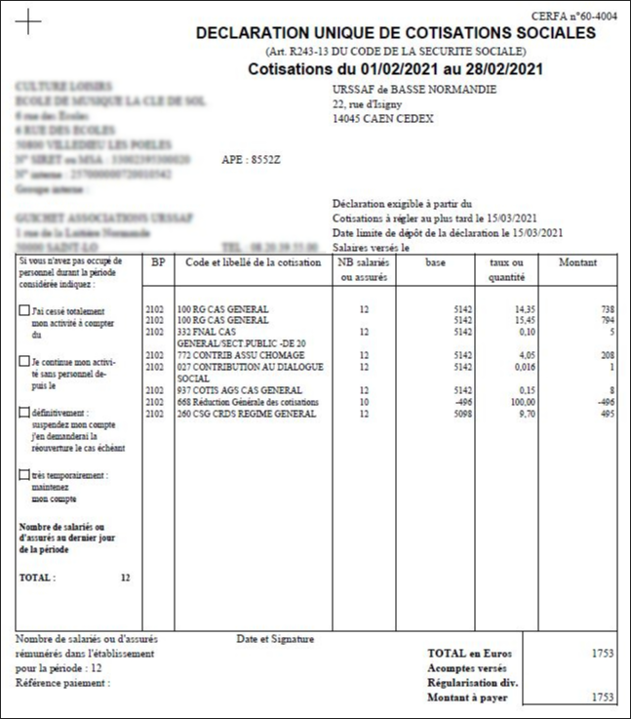

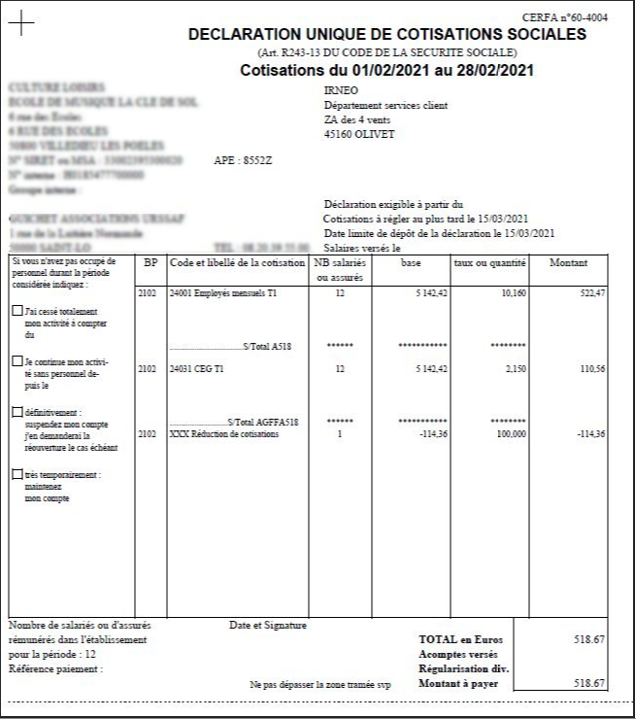

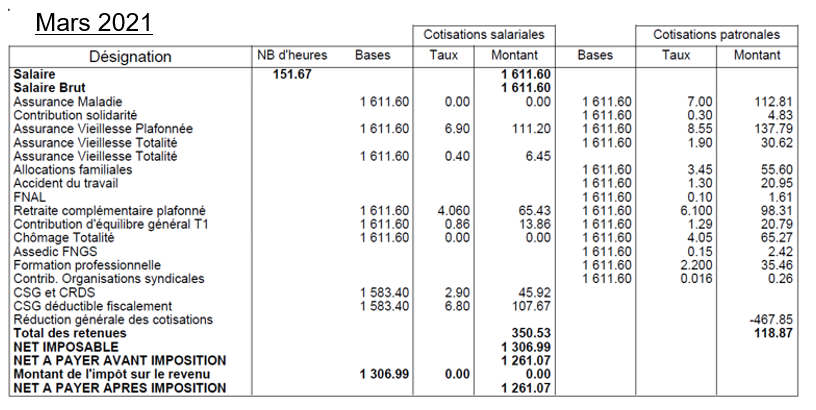

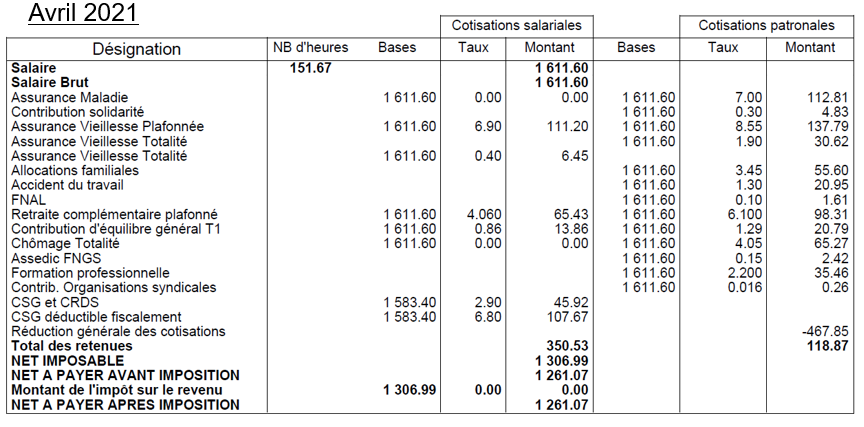

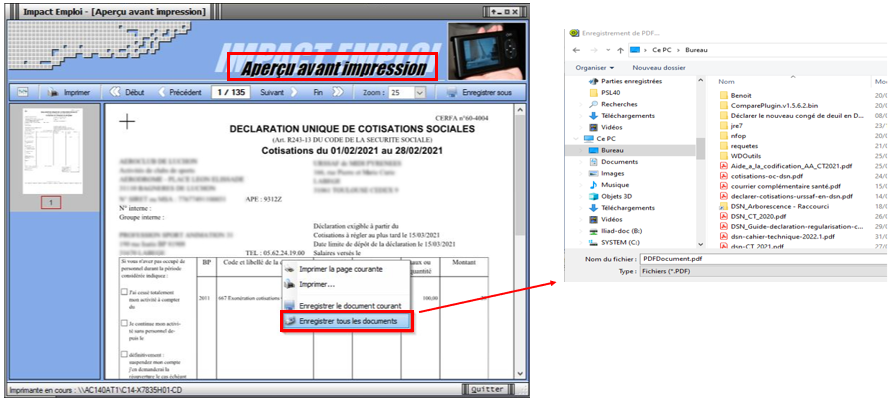

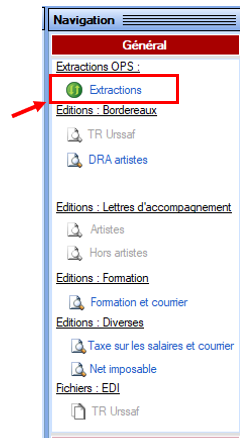

► Résultat sur les produits de sortie

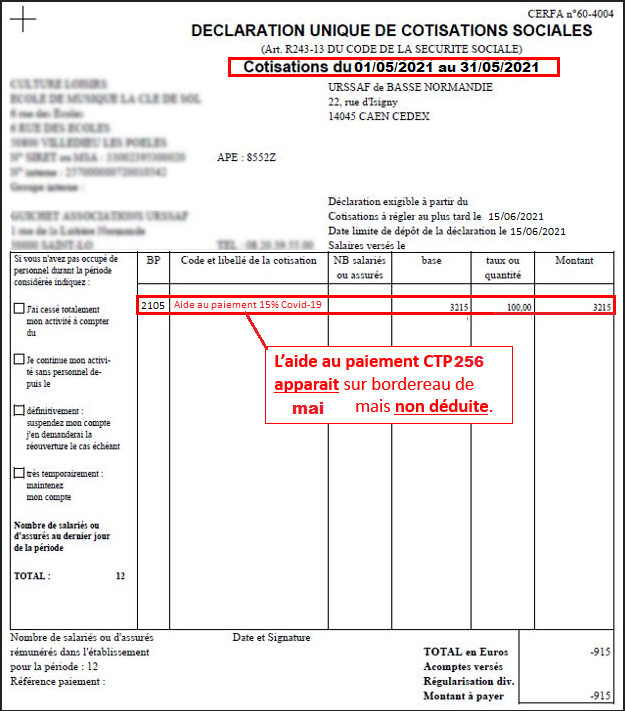

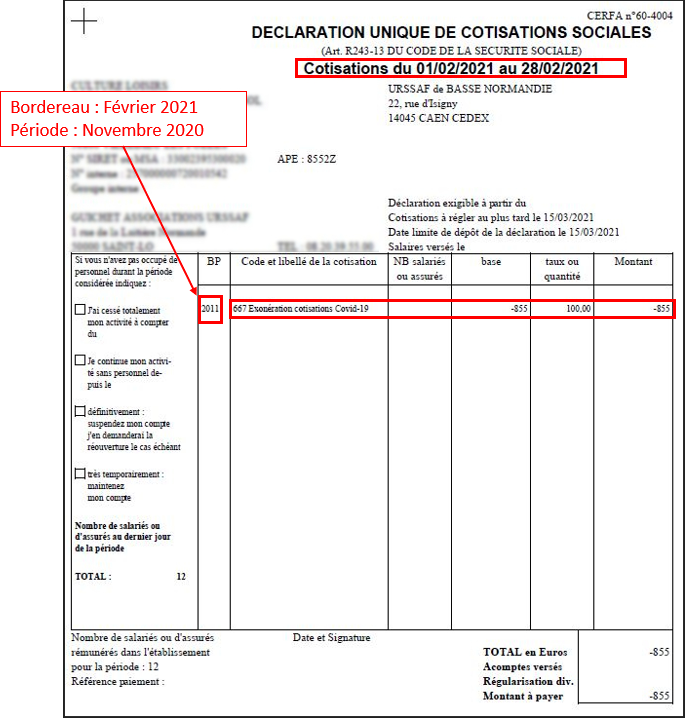

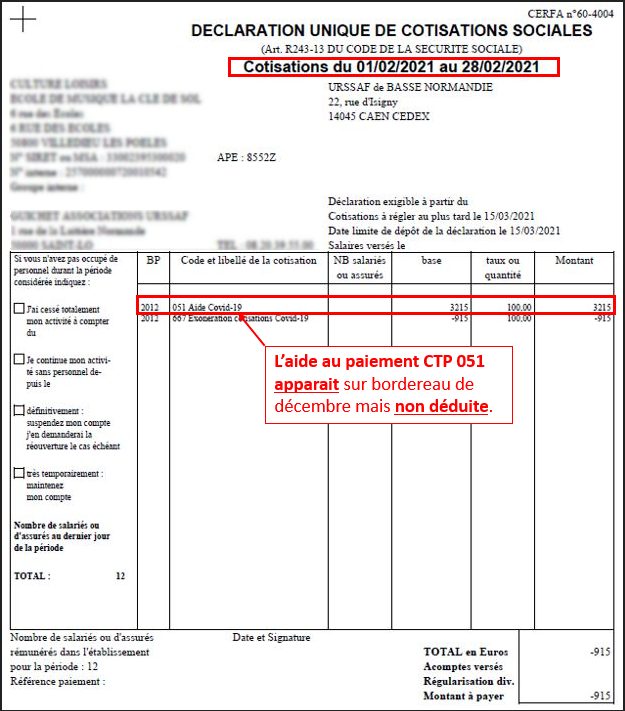

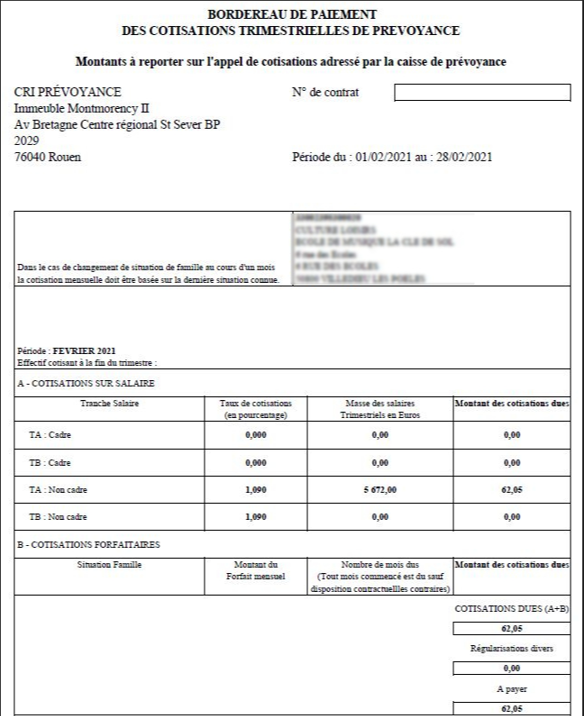

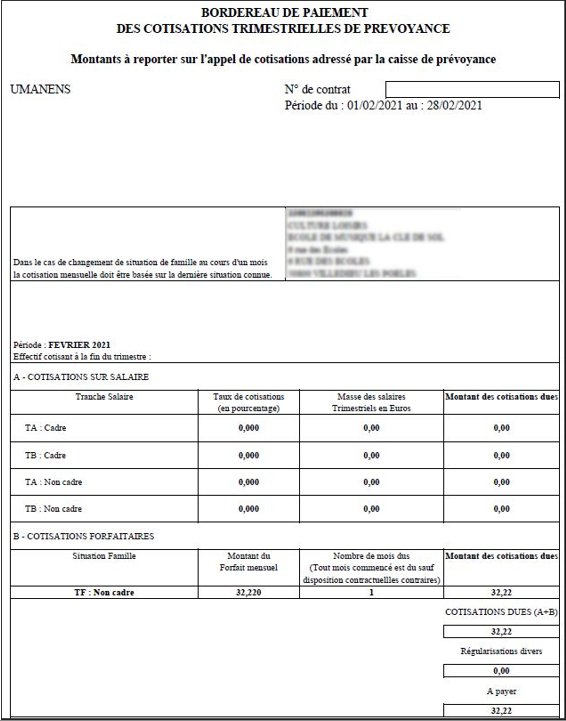

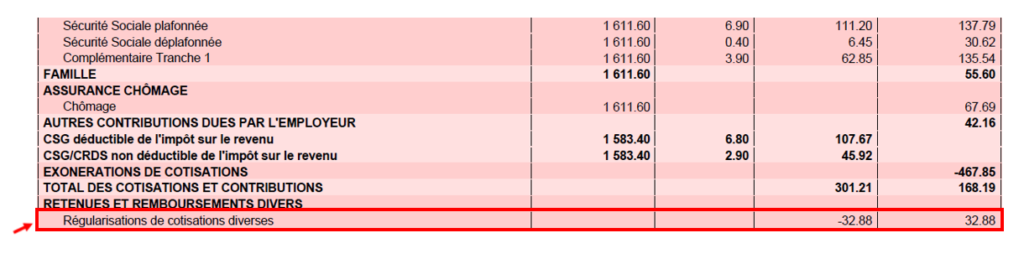

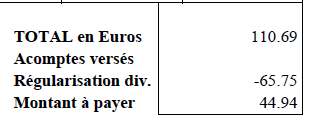

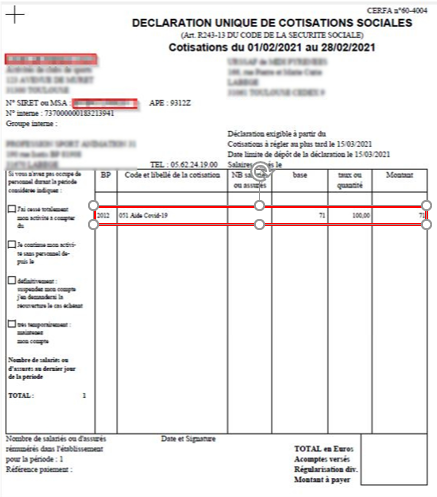

- Le montant de l’aide Covid-19 15 % apparaît sur le bordereau. Il correspond à la somme déclarée sous le CTP 256.

Ce montant n’est pas déduit du montant des cotisations dues.

(Cette aide prendra l’effet d’une enveloppe « Aide au paiement ». Cette aide s’impute sur l’ensemble des sommes dues aux organismes de recouvrement (Urssaf et Pôle emploi) au titre de l’année 2021, jusqu’à épuisement du solde de cette enveloppe).